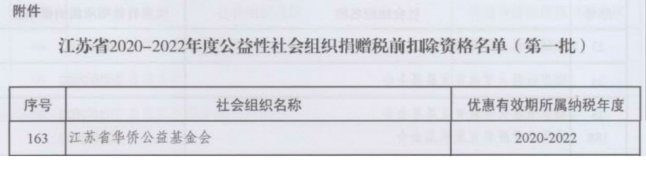

江苏省华侨公益基金会

2021年4月19日

基金会税收政策

一、相关法律

《慈善法》《企业所得税法》《个人所得税法》《基金会管理条例》《中华人民共和国税收征收管理法》、《中华人民共和国税收征收管理法实施细则》等

二、《慈善法》中规定的税收政策

1、第九章促进措施第七十九条 慈善组织及其取得的收入依法享受税收优惠。

2、第九章促进措施第八十条 自然人、法人和其他组织捐赠财产用于慈善活动的,依法享受税收优惠。企业慈善捐赠支出超出法律规定的准予在计算企业所得税应纳税所得额时当年扣除的部分,允许结转以后三年内在计算应纳税所得额时扣除。境外捐赠用于慈善活动的物资,依法减征或者免征进口关税和进口环节增值税。

3、第九章促进措施第八十一条 受益人接受慈善捐赠,依法享受税收优惠。

4、第九章促进措施第八十二条 慈善组织、捐赠人、受益人依法享受税收优惠的,有关部门应当及时办理相关手续。

5、第九章促进措施第八十三条 捐赠人向慈善组织捐赠实物、有价证券、股权和知识产权的,依法免征权利转让的相关行政事业性费用。

6、第九章促进措施第八十四条 国家对开展扶贫济困的慈善活动,实行特殊的优惠政策。

三、《中华人民共和国企业所得税法(2018修正)》

第四章税收优惠第二十六条 企业的下列收入为免税收入:(一)国债利息收入;(二)符合条件的居民企业之间的股息、红利等权益性投资收益;(三)在中国境内设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利等权益性投资收益; (四)符合条件的非营利组织的收入。

四、《中华人民共和国个人所得税法(2018修正)》

第六条 个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额百分之三十的部分,可以从其应纳税所得额中扣除;国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定。

五、《基金会管理条例》

1、第四章财产的管理和使用第二十六条 基金会及其捐赠人、受益人依照法律、行政法规的规定享受税收优惠。

2、条例解读:现有税收优惠政策主要有:基金会的存款利息免缴企业所得税;企业用于公益、救济性的捐赠,在年度应纳税所得额12%以内的部分,免缴企业所得税;外资企业用于中国境内公益、救济性质以外的捐赠,全部免缴企业所得税;个人捐赠额未超过应纳税所得额30%的部分,免缴个人收入所得税;用于公益事业的捐赠物资,可以减征或者免征关税;社会团体(包括基金会)承受土地、房屋用于办公、教学、医疗、科研和军事设施的,免征契税。

《基金会管理条例》并未规定具体税收优惠条款,只是原则性申明

六、其他法律法规

1、《江苏省非营利公益性社会团体和基金会捐赠税前扣除资格认定办法(试行)》第七条获取捐赠税前扣除资格的非营利性公益组织,必须将所接受的公益救济性卷捐赠用于教育、民政等公益事业和遭受自然灾害地区、贫困地区。

2、《江苏省非营利公益性社会团体和基金会捐赠税前扣除资格认定办法(试行)》基金会在民政部门依法登记3年以上(含3年)的,应当在申请前连续2年年度检查合格,或最近1年年度检查合格且社会组织评估等级在3A以上(含3A);登记 3年以下1年以上(含1年)的,应当在申请前1年年度检查合格或社会组织评估等级在3A以上(含3A);登记1年以下的基金会具备本款第(一)项至第(十)项规定的条件。(十二)公募基金会每年用于从事章程规定的公益事业支出,不得低于上一年总收入的70%;非公募基金会每年用于从事章程规定的公益事业支出,不得低于上一年基金余额的8%。基金会工作人员工资福利和行政办公支出不得超过当年总支出的10%。

七、税收优惠资格

1、关于基金会自身缴纳税收的优惠问题(免税资格)

只有当基金会被认定为非营利性组织,获得非营利组织免税资格认可后,才能享受针对于非营利组织企业所得税的免税优惠。

非营利组织企业所得税免税优惠主要包括:接受其他单位或者个人捐赠的收入;除《中华人民共和国企业所得税法》第七条规定的财政拨款以外的其他政府补助收入,但不包括因政府购买服务所得的收入;按照省级以上民政、财政部门规定收取的会费;不征税收入和免税收入孳生的银行存款利息收入;财政部、国家税务总局规定的其他收入。

基金会的经营性收入与其他经营性企业一样缴纳企业所得税,即投资收益按25%征收企业所得税。

2、关于捐赠人的税收优惠问题(扣除资格)

企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除。《企业所得税法》第九条

个人发生的公益性捐赠支出:《中华人民共和国个人所得税法》及其实施条例规定,纳税人将其所得通关中国境内的社会团体、国家机关向教育和其他社会公益事业以及遭受严重自然灾害、贫困地区的捐赠,捐赠额未超过纳税人申报的应纳税所得额30%的部分可以从其应纳税所得额中扣除。

根据《财政部、国家税务总局关于通过公益性群众团体的公益性捐税前扣除有关问题的通知》,基金会获得扣除资格,需要经财税部门的认定。

八、税务登记

营改增后按照现行规定,民非组织在民政部门取得登记证书后30日内,向发证所在地税务机关申报办理税务登记,现在江苏税务局基本都是采用套餐形式一次性并办妥税种认定、银税三方协议、发票领购方式等。法定代表人、财务负责人、办税人实名信息采集认证。

根据财税【2018】33号文规定,自2018年5月1日起,增值税小规模纳税人调整标准为年应税收入500万元以下。年应税收入500万元以上的自动转为一般纳税人,登记为一般纳税人的不得转为小规模纳税人。小规模纳税人采取季度申报方式。

根据税收法律、行政法规的规定负有扣缴税款义务的扣缴义务人,应当自扣缴义务发生之日起30日内,向税务登记地税务机关申报办理扣缴税款登记。

九、增值税

超过起征点的,则征收增值税和附加税,如果超过800元则还会征收个人所得税。

法定可减免增值税:销售自产农产品;避孕药品和用具;古旧图书;直接用于科学研究、科学试验和教学的进口仪器、设备;外国政府、国际组织无偿援助的进口物资和设备;由残疾人的组织直接进口供残疾人专用的物品;销售的自己使用过的产品(动产)。